Si vous cherchez à ouvrir un compte dans une banque de type N26, avec une offre similaire mais en mieux, l’offre de Vivid mérite d’être retenue. Voici notre analyse complète sur les avantages de cette nouvelle banque en ligne gratuite et notre comparatif avec les produits N26.

1️⃣ Compte courant gratuit

Le compte chèque avec carte bancaire proposé par Vivid est gratuit. Une fois celui-ci mis en place (pas de solde minimum obligatoire), votre carte Visa en métal vous sera envoyée gratuitement et vous pourrez créer sans payer jusqu’à 15 IBAN différents depuis l’application, sans avoir à vous justifier.

2️⃣ Les Pockets Vivid

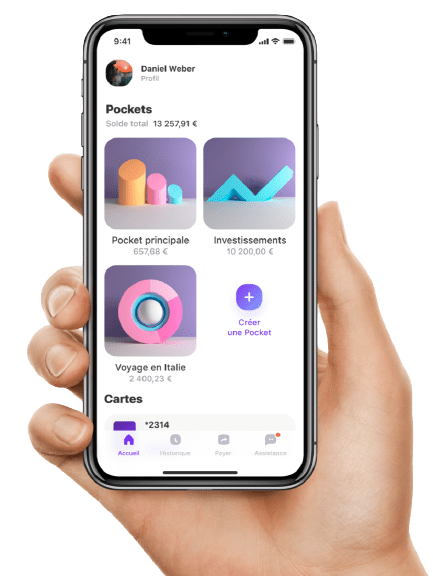

Ce sont des sortes de sous-comptes, qui vous permettent qui permettent d’organiser ses dépenses mais aussi son épargne. Tous ces Pockets Vivid sont reliés à la même carte Visa. Ils ont une utilité pour :

➡ Épargner et aller plus vite vers les objectifs d’économies fixés.

➡ Régler dans des devises différentes à l’étranger : vous pouvez acheter à l’avance jusqu’à 100 devises en bénéficiant d’un taux de change en direct. Chaque devise peut être placée dans un compte Pocket différent, et être utilisée ou retirer à n’importe quel moment sans payer plus de frais.

➡ Avoir le contrôle sur ses dépenses au jour le jour.

➡ Investir différemment en créant une Pocket d’investissement, qui permet notamment d’acheter des actions d’entreprises américaines en un clic.

Fonctionnement

Transférer de l’argent d’un sous-compte à un autre est simple. Une fonction « glisser-déposer » permet de passer d’un Pocket Vivid à un autre sans restrictions.

Avis sur les Pockets Vivid

Ces sous-comptes sont pratiques quand on se déplace à l’étranger, ou que l’on souhaite s’organiser pour investir, épargner, et dépenser au mieux.

Ils sont simples à gérer et intuitifs.

3️⃣ La gestion de budget

Un bon compte bancaire doit faciliter les dépenses de ses clients au quotidien. Il faut pour cela garder le contrôle de son budget où que l’on soit, et n’importe quand.

Pour vous y aider, Vivid a mis en place un système de notifications instantanées a chaque fois qu’une activité a lieu sur le compte : achat, virement… Cela permet d’être informé en temps réel sur ce qui se passe sur le compte courant et de garder une trace de chaque transaction.

Avis sur la gestion de budget

Pouvoir regarder en un clic sur son smartphone combien on a dépensé, où et quand permet de « rectifier le tir » si le besoin s’en fait sentir. Pour plus de lisibilité, les codes marchands sont remplacés par leur logo.

Pour rendre les choses encore plus simples, Vivid répartie les achats dans des catégories de couleurs. Encore mieux : il est possible de fixer un plafond de dépense pour chaque catégorie. Quand vous le dépassez, vous êtes notifié.

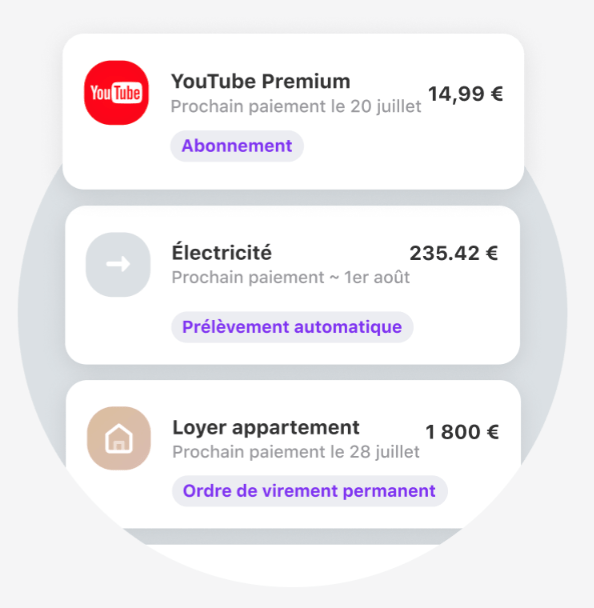

4️⃣ Le suivi des abonnements

Cette fonctionnalité a beaucoup d’avantages, notamment pour garde le contrôle de ses abonnements, et donc pour économiser de l’argent. Vous pouvez ainsi :

➡ Savoir si vous avez payé un abonnement ou s’il reste une somme à régler.

➡ Bloquer le paiement d’un abonnement d’un simple clic : pratique pour en finir avec ceux dont on n’a plus besoin ou avec les abonnements qu’on n’a oublié d’annuler (à partir du moment où ils ont été réglés avec la carte Vivid).

➡ Savoir combien vous coûte un abonnement chaque mois.

5️⃣ La sécurité du compte

Toutes les mesures de sécurités sont prises et c’est plutôt rassurant. Jugez plutôt :

Vivid est une banque européenne (allemande). À ce titre, elle est réglementée par le système allemand et bénéficie de la garantie des dépôts jusqu’à 100 000 € (exactement comme pour les banques françaises).

La carte est sécurisée. Il n’y a pas de numéros dessus, ni devant ni derrière. Vous n’avez pas à craindre de vous faire pirater si vous la perdez. En cas de doute, vous pouvez la bloquer en un clic depuis votre application.

La connexion à l’application est sécurisée, tout comme les achats. Sachez que vous avez la possibilité d’émettre gratuitement une carte virtuelle (avec un numéro unique).

Notre avis sur la sécurité du compte

Ces différents dispositifs mis en place par Vivid pour assurer la sécurité de l’argent déposé par ses clients sont appréciables et rassurants, qu’il s’agisse de la garantie des dépôts, de la sécurisation des données ou de la confidentialité.

Vivid Standard vs. N26 Standard

Analysons maintenant les différentes offres de Vivid, et comparons-les avec celles d’une autre banque allemande en ligne, N26. Commençons par la formule Standard, où les 2 comptes sont gratuits.

Vivid Standard

Ce compte bancaire gratuit vous permet d’économiser plusieurs dizaines d’euros sur les services bancaires qui sont habituellement facturés par les banques dites « traditionnelles ».

➡ IBAN

Vous pouvez en obtenir jusqu’à 15 différents, compatibles avec tous les virements SEPA, toujours pour 0 €

➡ Carte

Cette carte comme N26 est en métal, bénéficie des dernières avancées technologiques relatives à la sécurité, et est comprise dans l’offre de base à 0 €.

➡ Achat de devises

Possibles, en les mettant dans des comptes séparés (Pockets). L’avantage : pouvoir les acheter quand le taux de change est très bon, et les utiliser plus tard, lors d’un futur voyage par exemple.

Le taux de change appliqué lors de l’achat est « direct ». Il n’y a aucunes limites fixées pour vos achats de devises.

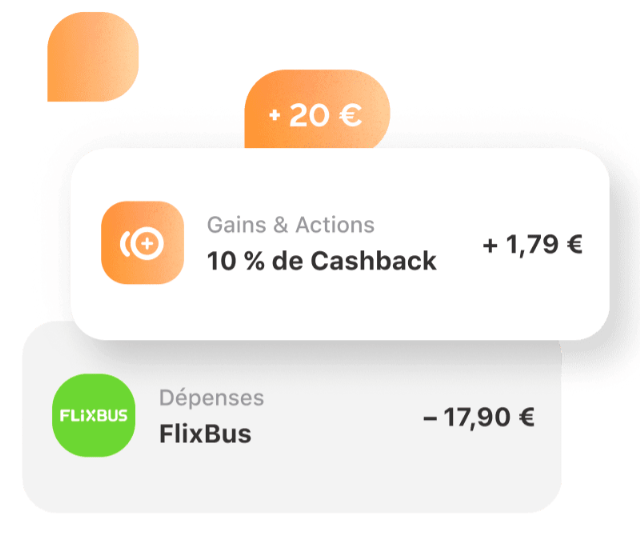

➡ Cashback

L’offre Vivid Standard permet de gagner de l’argent quand on en dépense en payant avec la carte. Ce programme de Cashback, appelé « Champion », peut rapporter jusqu’à 10 % des sommes dépensées.

➡ Paiements et virements

Tous vos paiements internationaux et vos transferts d’argent sont sans frais. Vos prélèvements automatiques aussi.

➡ Retraits

Ils ne sont pas payants, et cela dans le monde entier, jusqu’à 200 € par mois. Au-delà de cette limite, les frais seront de 3 % du montant retiré.

➡ Service client

Il peut être joint n’importe quand par tchat.

N26 Standard

La banque allemande N26 a aussi son compte bancaire avec RIB sans frais mensuels. Il est là encore sans conditions de revenus et sans conditions de dépôt minimum. Voici ses principales caractéristiques.

➡ La carte

Il s’agit d’une Mastercard transparente. Si vous tardez à la recevoir, vous pouvez payer chez les commerçants avec votre mobile sans attendre. Elle sera acceptée partout ou le réseau Mastercard est actif.

Bon à savoir : vous pouvez personaliser le code PIN.

➡ Application

Elle permet de gérer votre compte N26 et de le contrôler en temps réel. Vous pouvez ainsi changer gratuitement vos plafonds de retraits et de paiements.

Vous serez notifié de vos transactions et vous pouvez bloquer votre Carte Mastercard directement depuis votre application si vous la perdez ou si vous vous la faites voler.

➡ Paiements à l’étranger

Sans commissions supplémentaires. Pas de frais sur les paiements en devises étrangères, autres que le taux de change. Cela reste valable même en dehors de la zone euro.

➡ Sous-comptes

Ils sont équivalents dans le fonctionnement aux « Pockets » de Vivid. Toutefois, ils ne sont pas rattachés à des IBAN différents. Ils permettent de déplacer de l’argent pour des projets en particulier, ou d’économiser.

➡ Retraits

Vous êtes autorisé à faire 3 retraits sans frais par mois dans les pays de la zone euro. Ensuite, chaque retrait vous sera facturé 2 €.

Hors zone euro, la commission appliquée, en plus du taux de change, sera de 1,7 % sur le montant du retrait, quelle que soit la devise étrangère concernée.

➡ Virements

Acceptés. Possibilité de les initier depuis son smartphone. Les virements vers d’autres comptes N26 se font dans la seconde. Pour les virements à l’étranger, possibilité de les faire en devises, avec frais, en utilisant TransferWise.

➡ Service client

Joignable par tchat et sur les réseaux sociaux

Vivid Standard vs. N26 Standard : notre avis

Les offres de base des 2 néobanques allemandes sont assez proches. Toutefois, elles se différencient sur les sous-comptes et le cashback.

Vivid permet l’accès à 15 sous-comptes pouvant être dans des devises différentes, tous reliés à la même carte, mais disposant d’IBAN différents. C’est sa grande force.

Vivid se distingue aussi par son cashback, puisqu’il peut aller jusqu’à 10 %, alors que N26 n’en propose pas dans son offre Standard.

Vivid Prime vs. N26 Metal

Voyons maintenant les différences entre les offres premium des 2 banques allemandes.

Vivid Prime

Cette formule premium, toujours associée à une carte Métal, permet d’obtenir des avantages supplémentaires. Les 3 premiers mois d’abonnements sont offerts.

➡ Tarif

9,90 € par mois. C’est une formule sans engagement, vous pouvez la stopper dès que vous le décidez et repasser à l’offre gratuite.

Les virements, prélèvements et paiements sont gratuits.

➡ Retraits

Ils sont gratuits jusqu’à 1 000 € par mois, ensuite, ils seront facturés 3 € du montant retiré au DAB (distributeur automatique de billets).

Les conditions sont les mêmes pour les retraits hors zone euro.

➡ Fonctionnalités « premium »

S’il est toujours possible d’ouvrir 15 sous-comptes, vous pouvez le faire dans 107 pays différents (il y a beaucoup plus de devises éligibles que dans la formule standard).

➡ Cashback

C’est un des programmes les plus ambitieux de toutes les banques en ligne réunies. Ainsi, outre le programme « Champion » (qui associe les gains a des actions), vous bénéficiez de 10 % de cashback sur une sélection de partenaires, et 3 % pour tous les achats dans les cafés et dans les restaurants hors Europe.

Vous pouvez au total cumuler jusqu’à 100 € par mois.

N26 Metal

Cette carte Mastercard « premium » en métal est surtout intéressante pour les assurances qu’elle propose à ses détenteurs.

➡ Tarif

16,90 € par mois, avec un engagement d’un an.

➡ La carte

Elle est en métal, tout comme la carte Vivid standard, et se déclinent en 3 couleurs : Sable Corail, Gris Perle et Noir Carbone. Il est possible de commander une seconde carte en option.

➡ Les paiements et les retraits

Ils sont gratuits à l’étranger. Cela permet de ne pas payer de frais de change dans les pays où il faut changer de devise.

Vous avez le droit à 8 retraits gratuits par mois en euros

➡ Les assurances

Retenons notamment une assurance « téléphone cassé ou volé », avec une prise en charge du préjudice jusqu’à 1 000 €. À cela s’ajoute une assurance voyage et même une couverture « pandémie » (annulation de voyage et frais médicaux à l’étranger).

Cashback: Vivid vs. N26

Revenons un peu plus dans le détail sur les offres de cashback des 2 banques.

Celle de Vivid est vraiment développée. C’est actuellement le programme le plus complet proposé par une banque en ligne européenne. Vivid propose même une façon de boosté votre cashback, en l’associant à une action choisie. Si celle-ci monte en bourse, votre reversement augmente, pour vous rapporter jusqu’à 150 € par mois.

Vivid Prime, c’est aussi 0,1 % de reversements sur tous les achats, 3 % de cashback sur les restaurants en-dehors de l’Union Européenne et 1 % sur vos paiements à l’étranger.

De son côté, le programme de cashback proposé par N26 est plutôt « pauvre ». Seule la Carte Mastercard Business bénéficie de 0,1 % de reversements sur tous les achats effectués avec la carte.